譲渡所得とは?不動産売却時にかかる税金を知ろう

譲渡所得とは?不動産売却時にかかる税金を知ろう

不動産の売却により生じた純利益のことを、譲渡所得といいます。不動産の売却にはさまざまな税金や諸費用がかかるため、「売却額=利益」ではありません。

今回は、譲渡所得の計算方法や、不動産売却時に受けられる特別控除、税金の種類などをご紹介します。マイホームを売却予定の方は、ぜひ参考にしてください。

譲渡所得とは?

譲渡所得とは、不動産の売却価格から諸費用を引いた所得です。譲渡所得の金額によって、課税額が変わってきます。

譲渡所得税は分離課税と呼ばれ、給与所得などの他の所得と分けて計算しなければなりません。

譲渡所得の計算方法

譲渡所得の計算式は、「譲渡価格-(取得費用+譲渡費用)-特別控除額」です。特別控除額については後に説明します。

- ・取得費用:不動産の購入時にかかった費用(購入代金に仲介手数料などの諸経費を加えた金額)

- ・譲渡費用:不動産売却の際に発生した費用(売却時の仲介手数料や、売り主が負担した印紙代など)

特別控除の特例

マイホームの売却においては、適用条件を満たしていれば、所有期間に関係なく3,000万円までの特別控除が認められています。

例えば、マイホームを売却した際、譲渡所得の金額が3,500万円だったとしましょう。3,000万円の特別控除を受けた上での「課税長期譲渡所得金額」は、500万円となります。

譲渡所得の金額が3,000万円以下の場合、税金は発生しません。

不動産売却時にかかる税金

不動産売却時にかかる税金は主に3つあります。「印紙税」「住民税」そして「譲渡所得税」です。

印紙税

不動産の取引において、売り主側と買い主側で取り交わされる売買契約書は、印紙税法で定められた課税文書に当たります。

契約書の記載金額に応じて、税額が決まります。規定の印紙を契約書に貼り、消印することで納付の事実が認定される仕組みです。

1,000万円~5,000万円以下の不動産の場合、必要な印紙税額は1万円です。

住民税と譲渡所得税

不動産の売却で大きな利益が発生した場合、住民税・譲渡所得税を支払わなければなりません。

ともに「譲渡所得」の金額にかかる税金ですが、税率はそれぞれ異なります。また、売却した不動産の所有期間が短期か長期かでも税率が異なり、それによって売却利益に差が生まれる点にも注意が必要です。

住民税・譲渡所得税は、譲渡所得の金額に、指定の税率をかけて計算します。

5年以下の短期所有の場合、住民税9%、所得税30%。5年以上所有した不動産の場合は、住民税5%、所得税15%です。

さらに、所有期間が10年を越えるなどの適用条件を満たしていれば、軽減税率の特例が受けられます。

税金の仕組みは複雑で例外もあるため、課税額は不動産会社など専門知識を備えた人に確認しましょう。

売却時の費用を抑えるために

マイホームを売却する際の費用を抑えるためには、ご紹介したように税金の特例措置などを受ける方法がありますが、節税対策には限界があります。

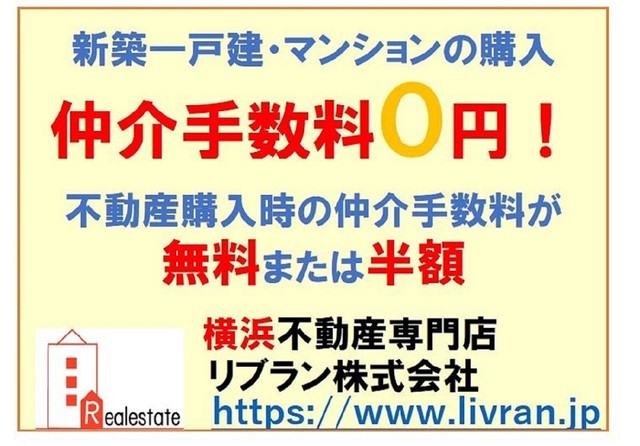

多くの不動産会社では、仲介手数料を売り主と買い主双方に請求します。その方が手数料も2倍となり、不動産会社に入る収入が大きくなるためです。しかし例外もあります。

リブランでは、売り主からいただく仲介手数料を半額にできます。この還元サービスは、営業コストや広告宣伝費などを徹底して削減することにより実現しています。「持ち家の売却にかかる費用を少しでも抑えたい」という方は、ぜひリブランまでご相談ください。

おわりに

マイホームを売却する際には、さまざまな税金が発生します。大きな譲渡所得によって利益が生まれる場合は、住民税・譲渡所得税を納税しなければなりません。正しい税額を算出するためにも、譲渡所得金額の計算方法と、短期・長期所有におけるそれぞれの税率、さらには特別控除に関するルールも把握しておくと役立つでしょう。

お手続きの中でご不明な点がありましたら、いつでもお気軽にお問合せください。

仲介手数料無料 横浜不動産専門店のリブラン

TEL 045-624-0033 https://www.livran.jp